<本記事においては当メディアの管理人から掲載を打診し、独自の見解をもって記事を執筆して掲載しています。

※記事の内容については、企業からの指示や要望等は受けておりません。>

このページでは、株式会社ブロードリーフの業績について調査しています。

ブロードリーフの売上や財務の実態とは?業績悪化の噂は真実なのか、決算書などを参考に検証してみました。

目次

株式会社ブロードリーフの会社概要をチェック!

ブロードリーフの会社概要・事業内容は以下となります。

| 社名 | 株式会社ブロードリーフ Broadleaf Co., Ltd. |

|---|---|

| 本社 | 東京都品川区東品川四丁目13-14 グラスキューブ品川 8階 |

| 代表者 | 大山 堅司 |

| 創業 / 設立 | 2005年(平成17年)12月/2009(平成21年)年9月 |

| 資本金(連結) | 7,148百万円(2024年12月末現在) |

| 上場証券取引所 | 東京証券取引所 プライム市場(3673) |

| 従業員数(連結) | 920人(2024年12月末現在) |

| 事業内容 | SaaS型モビリティ産業向けクラウドサービスの開発、提供 |

| 拠点 | 営業・サポートネットワーク:全国26拠点 開発:全国 3拠点 |

| 会計監査人 | あずさ監査法人 |

| 公式サイト | https://www.broadleaf.co.jp/ |

株式会社ブロードリーフは、自動車業界事業者向けのパッケージシステムや自社で開発したIT基盤「Broadleaf Cloud Platform(BCP)」を活用したSaaS(Software as a Service)など、

クラウドサービスやマーケットプレイスなどのサービスの開発・販売をメイン事業としています。

【SaaS(クラウドシステム)】

■.cシリーズ

■電帳.DX

■BL.Homepage

■Google Workspace™

【マーケットプレイス】

■BLパーツオーダーシステム

■パーツステーションNET

東証プライム上場企業である同社の社員数は920人(2024年12月末現在)。

営業・サポートネットワークは全国26拠点、開発部門は全国3拠点を構え、中国やフィリピンなど、海外にも事業を展開しています。

2023年12月期の連結業績の売上収益153億85百万円と、国内10兆円規模の自動車アフターマーケットのトップシェア企業といえます。

ブロードリーフの売上が減少?業績が悪化?その真相とは

業界大手、プライム上場企業であるブロードリーフは、株式投資家たちからも注目されています。

注目度が高いこともあってか、インターネット上には、同社の決算に対して「業績が悪化している」といった不安の声が少なからず上がっています。

「業績悪化」は事実なのか、ブロードリーフ社がリリースした決算書から真相を確かめてみましょう。

売上計上基準が変更されただけであり業績は順調

結論からいうと、決算書上の売上が減っているだけで、事業自体は順調です。

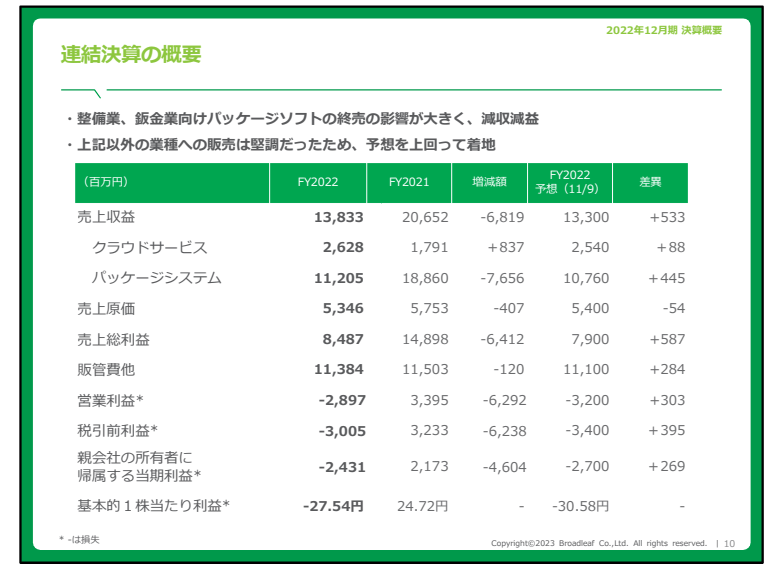

決算説明会資料をみると、2021年は206億だった売上高が、2022年には138億に減少していることがわかります。

過去3年の業績データもみてみましょう。

| 決算期 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 1株あたり利益 |

|---|---|---|---|---|---|

| 2021年12月期 | 20,652 | 3,395 | 3,233 | 2,173 | 24.7 |

| 2022年12月期 | 13,833 | -2,897 | -3,005 | -2,431 | -27.5 |

| 2023年12月期 | 15,385 | -1,902 | -1,921 | -1,487 | -16.8 |

| 2024年12月期 | 18,045 | 674 | 545 | 343 | 3.85 |

※単位:百万円

この数値の変化をみると「業績が悪化している」と受け取ってしまうのもわかります。

2022年12期の決算書上で売上高が大きく減少している理由は、主力商品を「複数年分一括計上方式のパッケージシステム」から「月額計上方式のクラウドサービス」に移行したことによる売上計上基準の変更にあります。

2022年は、月額サブスクリプション型への本格的な移行を開始した初年度であり、複数年分一括の売上方式から月額方式での売上計上になったため、一時的に売上が減少しているというのが真相です。

2024年12月期の有価証券報告書と直近の動向

では、2024月期の決算について、有価証券報告書を確認しながら、さらに深堀りしてみましょう。

2024年の12月期におけるブロードリーフの第16期の売上は約180億円で、税引前収益は約5.4億円と報告されており、第15期の-約154億円の売上と約-19億円の税引前収益から見ると、顕著な改善が見受けられます。

この結果は、先に修正された中期経営計画に記されていたとおり、持続的なクラウド型ビジネスモデルへの移行が順調に進行していることを示唆しています。

また、ハードウェアおよび非モビリティ産業向けパッケージソフトウェアの販売が計画を上回っていることや、業務プロセスの効率化により、コスト削減が進んでいることも要因のよう。

また、2025年6月に公開された光通信による増資の動きが注目を集めています。

財務省へ提出された6月2日付けの変更報告書には、光通信が持ち株数を増やし、共同保有者との株式保有比率を27.42%から28.46%に高めたことが掲載されました(報告義務発生日は5月26日)。

この展開は、ブロードリーフのビジネス展開が機関投資家の間で益々期待されていることを物語っています。

2025年6月時点での業績

まず初めに、先ほど解説した中期経営計画について改めておさらいしましょう。

中期経営計画は、2022年から2028年までの長期目標を掲げたもので、当初の2年間は営業損失を計上しつつ、徐々に収益構造を改善させ、2028年12月期には売上収益315億円、営業利益130億円を実現することを目指しています。

この計画を軸に、ブロードリーフは堅調な事業進行を維持しており、今後さらなる進展が期待できる状況です。

2024年5月に公開された2025年12月期第1四半期の決算では、ブロードリーフの売上収益が前期比18.5%増の約48億円を達成しただけでなく、従来マイナスだった営業利益や当期利益も黒字に転じています。

この数値は、ブロードリーフが進める構造改革の成果が着実に現れていることを示しており、事業の堅実な成長を裏付けるものと言えるでしょう。

中期経営計画の達成に向けた進捗状況は、現在のところ順調に推移していると考えてよさそうです。

今後も、この成長軌道を維持しつつ、計画を達成するための取り組みに注目していきたいところですね。

今後の業績見込み

2025年12月期第1四半期の業績発表と同時に、ブロードリーフは2025年12月期第2四半期の業績予想を上方修正しました。

発表された内容によると、売上収益は1億円増の96億円、営業利益は2.5億円増の5.5億円など、大幅に増額されています。

(参考)https://ssl4.eir-parts.net/doc/3673/tdnet/2614907/00.pdf

その一方で、ブロードリーフは、2024年12月期決算と同時に、中期経営計画の売上の下方修正を発表しています。

この修正には、一体どのような意図があるのでしょうか?

ブロードリーフの中期経営計画(2022年~2028年)では、クラウド戦略を中心に利益構造を改善し、長期的な成長を目指しているとのこと!

具体的には、2026年以降、クラウド化をさらに促進し、ライセンス数の増加を図るとともに、現行顧客の維持率を99%以上に保つ方針だそうです。

これにより、2026年には営業利益で過去最高を達成し、2028年には営業利益を130億円まで引き上げることを目標としています。

売上は一部減少する傾向が見られるものの、その背景には構造改革があり、企業の収益性向上に結びつく前向きな進展とされています。

ブロードリーフは今後も引き続き収益性の強化に取り組み、安定的かつ継続的な成長を支える基盤を整えていく方針です。

参照:https://ssl4.eir-parts.net/doc/3673/ir_material_for_fiscal_ym/173683/00.pdf

中期経営計画の売上の下方修正が発表されたことにより、不安になっている方もいらっしゃるかもしれませんが、長期的な視点で見れば、構造改革と収益性の向上はポジティブな動きであり、持続的な成長を目指す姿勢が頼もしいですね。

ブロードリーフの将来性に期待しましょう!

直近の株価について

これまでに、ブロードリーフの業績の実態や、2025年6月時点での業績をチェックしてきました。

次は、ブロードリーフの直近の株価を確認してみましょう。

ブロードリーフの株価は、以下のように推移しています。

▶410円(2023年3月末時点 終値)

▶710円(2025年5月末時点 終値)

毎日変動を繰り返す株価ですが、長期的な目でみると、右肩上がりになりそうです。

また、 Yahoo!ファイナンスには以下のようなコメントも投稿されています。

個人で取引を行っているトレーダーがブロードリーフの成長を見込んでいるようですね。

ここの掲示板は静かですね!”

良い銘柄だと思いますが人気ない❓のかな。

比較的、個人の方が少なくて、外国人と光通信がここを持っている印象ですね。

ビジネスモデルもBtoBだから、個人の方には馴染みも無いでしょうしね。

でも、これまでのIRとかを見ていても、しっかりした良い会社だと思いますよV(^^)V

今では総資産の30%の超メイン物件です(笑)

引用元:https://finance.yahoo.co.jp/cm/message/1003673/3673

ブロードリーフ、配当増額で株主還元を強化

2025年3月21日に開催されたブロードリーフの株主総会では、2024年12月期の期末配当が1株あたり2.00円と決定されました。

1円だった前期実績に比べると、大幅な配当増加ですね。

このように具体的な形で利益還元の姿勢が示されることは、株主にとって大変嬉しいことではないでしょうか。

さらに、2025年第2四半期末配当予想および期末配当予想が1株あたり2.50円へと上方修正されることも発表されています。

参照:https://ssl4.eir-parts.net/doc/3673/tdnet/2581441/00.pdf

今後もブロードリーフならではの株主還元施策や、その展開に注目していきましょう!

SBI証券が目標株価を上方修正

11月21日、SBI証券がブロードリーフの目標株価を1000円から1350円に引き上げるとともに、投資判断「買い」を維持しました。

この背景には、新規営業活動やオプション利用の促進などを通じた単価向上の取り組みがあり、最近では新規顧客の増加やライセンス平均月額単価が高水準で推移していることが挙げられています。

さらに、重要業績評価指標(KPI)からは今後の増益傾向が明確に予想される状況であるとのこと。

また、SBI証券は、ブロードリーフの2025年12月期の営業利益予想を15億3600万円から20億800万円に増額修正するなど、ブロードリーフの業績に対して好印象を持っている様子。

このような好材料が重なっていることから、ブロードリーフの株価は今後のさらなる上昇が期待されるといえるでしょう。

まとめ

インターネット上などで囁かれている「ブロードリーフの業績悪化」について調査しました。

前述した通り、売上計上基準を「複数年分の一括方式」から「月額計上方式」に変更したことにより、決済書上の売上が減っているだけであり、これは一時的なものといえます。

会計上は悪化しているように見えるものの、事業の実態は好調なのです。

また、決済書からは事業運営費や営業経費を圧縮するなど、業務効率化を推進していることがわかります。

ブロードリーフ社が2022年-2028年の中期経営計画において掲げている経営方針は「オートモビリティ産業のDX推進を通じて、オンリーワンのプラットフォームカンパニーに進化」です。

人材不足やIT化が加速する自動車業界において、DX推進は生産性効率向上のために欠かせません。

同社が今回実施した、パッケージシステムからクラウド型サービスへの移行も、企業のさらなる成長のための取り組みの1つといえるでしょう。

中期経営計画の最終年となる2028年12月期では、営業利益率40%、親会社の所有者に帰属する当期利益80億円の達成を目指すとしているブロードリーフ。こうした成長戦略が株価にも好影響を与えることが期待されています。

将来性を強く感じるブロードリーフの動向から、今後も目が離せません。